国民健康保険税について

国民健康保険税について

納税義務者

国民健康保険の被保険者(加入者)である世帯主です。なお、国民健康保険の被保険者でない世帯主であっても、その世帯に被保険者がいる場合は、その世帯主が納税義務者(擬制世帯主)となります。(4月1日現在の世帯で計算します)

税額の算出について

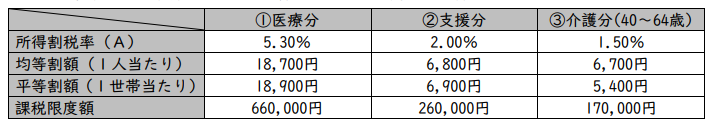

国民健康保険税は、1医療給付費分、2後期高齢者支援金分、3介護納付金分から成り立ちます。このうち3介護納付金分は、40歳から64歳までの人が対象となります。年度途中で40歳となる場合は、誕生日の前日の属する月から国民健康保険税の介護納付金分が加算され、翌月に更正通知書を送付します。

- 所得割額:課税標準額(前年中の所得から基礎控除額(最大43万円※)を控除した額)×所得割税率(A)

- 均等割額:世帯の被保険者数(加入者数)に基づき計算します

- 平等割額:1世帯当たりで計算します

上記1~3の合計額が課税限度額を超える場合は、超えた部分の額を減額します。

※前年の所得金額により控除額が異なる場合があります。

医療給付費分の計算方法

- 課税限度額 660,000円

- ・所得割額=(前年所得から基礎控除額(最大43万円)を控除した額)×5.30%

・均等割額=世帯の被保険者数(加入者数)×18,700円

・平等割額=1世帯につき18,900円

※基礎控除額は前年の所得金額により異なる場合があります。

後期高齢者支援金分の計算方法

- 課税限度額 260,000円

- ・所得割額=(前年所得から基礎控除額(最大43万円)を控除した額)×2.00%

・均等割額=世帯の被保険者数(加入者数)×6,800円

・平等割額=1世帯につき6,900円

※基礎控除額は前年の所得金額により異なる場合があります。

介護納付金分の計算方法

- 課税限度額 170,000円

- ・所得割額=(前年所得から基礎控除額(最大43万円)を控除した額)×1.50%

・均等割額=世帯の被保険者数(加入者数)×6,700円

・平等割額=1世帯につき5,400円

※基礎控除額は前年の所得金額により異なる場合があります。

他市町村から令和7年1月2日以降に転入された人

1月2日以降に転入された人の所得割額については、前住所地に所得照会を行い、その回答に基づき算定します。納税通知書送付までに回答が得られず、所得割額の算定ができない場合には、まず均等割額と平等割額のみの納税通知書を送付し、所得が判明次第、増額または減額の更正通知書を送付しますので、あらかじめご了承ください。

年度途中で国民健康保険へ加入・脱退された人

年度途中で加入する場合、加入した月から3月までを月割で計算し、手続きをした月の翌月から納付となります。また、年度途中で脱退する場合、4月(または加入した月)から脱退した月の前月分までを月割で計算します。詳しくは、後日送付される更正通知書でご確認ください。なお、脱退の場合、国民健康保険の資格喪失後も納税義務が残る場合がありますので、あらかじめご了承ください。

国民健康保険の届出について

他の保険への加入、脱退、転出、転入、出生、死亡などの異動があった時は、保険証や他の保険をやめた証明書、印鑑などをお持ちの上、14日以内に届出をしてください。届出が遅れると、さかのぼって国民健康保険税を納付しなければならないことがあります。

- お問い合わせ先

-

税務課/税務係

〒071-1292 北海道上川郡鷹栖町南1条3丁目5番1号

電話番号:0166-74-3108

FAX番号:0166-87-2196